Themen und Märkte Q1/2024

Entspannung an den Märkten zum Jahresauftakt – die Ruhe vor dem Sturm?

Nach den Turbulenzen der vergangenen Jahre ist seit Anfang 2024 Ruhe an den Kapitalmärkten eingekehrt. Die Börsen feierten im ersten Quartal ein Rekordhoch nach dem anderen. Doch zu Recht? Sind die geopolitischen Risiken wirklich zu vernachlässigen und Zinssenkungen bereits in greifbarer Nähe? Hat sich die fundamentale Lage signifikant geändert? Die geopolitischen Auseinandersetzungen in der Ukraine und im Nahen Osten sind unverändert angespannt und die Inflation erweist sich als hartnäckig, wodurch Zinssenkungsprognosen ständig nach hinten verschoben werden. Anleger sollten sich kritisch die Frage stellen, ob die Märkte die Risiken adäquat eingepreist haben und ggf. Absicherungsstrategien in ihre Portfolios integrieren.

Ihr

Dr. Götz Albert, CFA

Partner und Chief Investment Officer

- Small & Mid Caps

- Wandelanleihen

- CLO

- Volatilitäts-Strategien

- Wertsicherungs-Strategien

- Risiko-Overlay

Schwierige Lage in Europa erfordert aktives Stock Picking

Seit Ausbruch des Ukraine-Krieges und der damit einhergehenden Energiekrise werden europäische und vor allem deutsche Unternehmen von Anlegern eher kritisch betrachtet. Insbesondere die energieintensive deutsche Industrie geriet seither in schwieriges Fahrwasser. Zudem kam von politischer Seite eher Gegen- statt Rückenwind für die hiesige Wirtschaft, die bereits vor den geopolitischen Verwerfungen über hohe Steuern sowie immer mehr Bürokratie klagte.

An den Aktienmärkten wurden hierfür vor allem die Nebenwerte abgestraft, wie ein Blick auf die Indizes seit Anfang 2022 zeigt: DAX +16%, MDAX -23% per Ende März. Anleger scheinen insbesondere die Zukunft des deutschen Mittelstands negativ einzuschätzen, während sie bei den Großunternehmen ein besseres Fundament und eine höhere Anpassungsfähigkeit vermuten.

Ein erster Blick auf die Kennzahlen scheint diese Einschätzung zu bestätigen: MDAX-Unternehmen weisen im Schnitt eine höhere Verschuldung und ein geringeres Gewinnwachstum auf. Ein genauerer Blick zeigt jedoch eine große Heterogenität innerhalb des Segments (siehe Grafik). Zwar gibt es im MDAX mehr hochverschuldete Unternehmen als im DAX, allerdings weist gleichzeitig ein deutlich höherer Anteil der Nebenwerte eine negative Verschuldungsposition (= Netto Cash) auf und bleibt daher von den höheren Zinsen nahezu unberührt. Zudem ist der Anteil besonders stark wachsender Unternehmen (> 20% p.a.) im MDAX höher als im DAX. Bei den großen Titeln finden sich dagegen mehr Unternehmen mit einem moderaten Gewinnwachstum von 0 bis 20% p.a.

Anleger sollten deutsche und europäische Nebenwerte daher differenziert betrachten. Mit fundamentalem Research und aktivem Stock Picking lassen sich hier attraktive Unternehmen finden, die den deutschen Large Caps in nichts nachstehen. Zudem zeichnen sich gerade die Geschäftsmodelle der kleineren Unternehmen durch hohe Innovationskraft und Flexibilität aus, um auf neue Gegebenheiten zu reagieren und sich als die Gewinner von morgen zu positionieren.

Verschuldungsquote (in % der Assets)

5 Jahres-Gewinnwachstum (CAGR)

Quelle: Bloomberg, eigene Berechnungen. Stand: 31.03.2024

Björn Glück

CFA, Partner, Portfolio Management Small & Mid Caps Europa

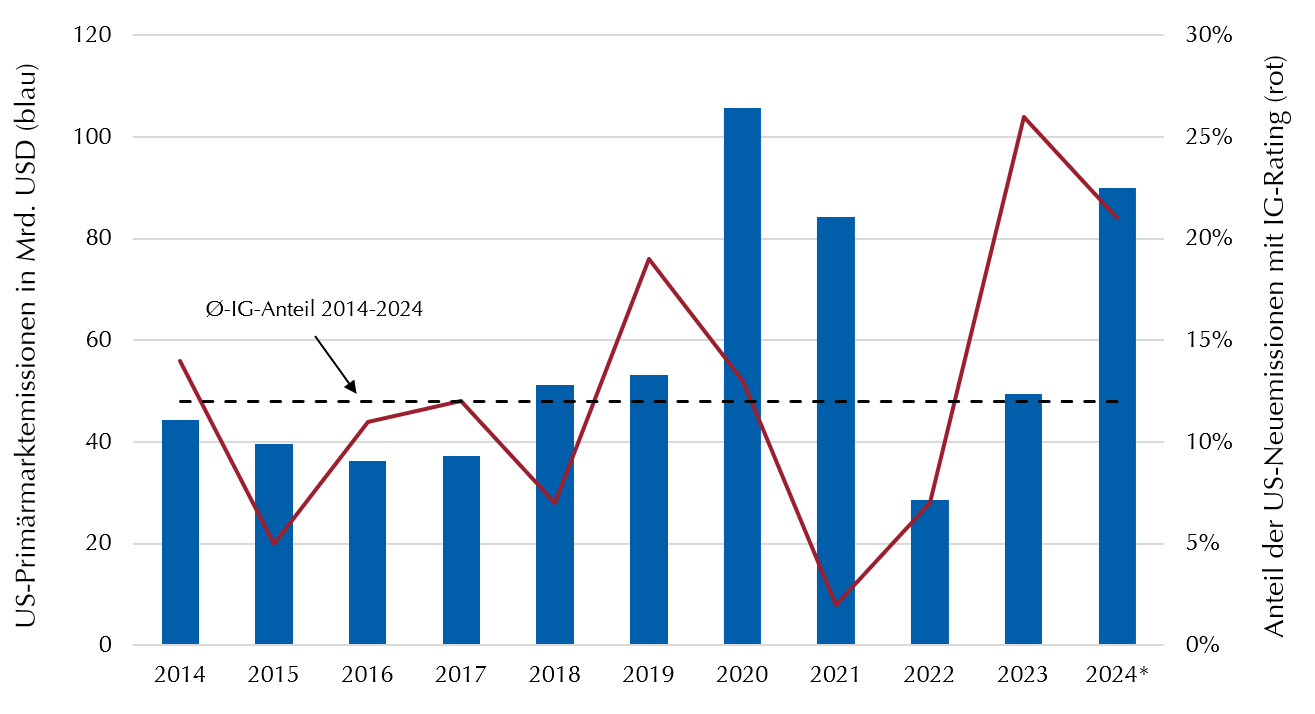

Primärmarkt mit starkem Auftakt und hoher Qualität

Bereits seit der zweiten Jahreshälfte 2023 war mit einem Anstieg der Primärmarktaktivitäten im Wandelanleihenmarkt gerechnet worden. Wie in unserer letzten Ausgabe der alpha insights ausführlicher erläutert, ist dies vor allem in der sog. „Maturity Wall“ begründet: Viele Unternehmen müssen in den kommenden zwei bis drei Jahren einen Großteil ihres Fremdkapitals refinanzieren und ziehen dabei insbesondere Wandelanleihen als im Vergleich zu klassischen Anleihen günstiges Refinanzierungsinstrument in Betracht.

Diese Prognosen scheinen sich nun zu realisieren. Im ersten Quartal wurden weltweit bereits Wandelanleihen im Wert von mehr als 25 Mrd. Dollar emittiert, was selbst optimistische Erwartungen übertraf. Nachdem am Jahresanfang noch kaum Emissionen zu beobachten waren, setzte insbesondere im März eine starke Emissionsaktivität ein. Dafür dürften zwei Faktoren entscheidend sein:

Erstens sind Unternehmen offenbar vermehrt der Ansicht, dass das erhöhte Zinsniveau noch eine Weile Bestand haben dürfte. Die Hoffnung, auslaufende Finanzierungen nach den ersten Leitzinssenkungen zu günstigeren Konditionen ablösen zu können, erscheint angesichts der ständig verschobenen Zinssenkungsprognosen mehr und mehr zu einer riskanten Strategie zu werden. Hierdurch gewinnen Wandelanleihen als vergleichsweise günstiges (Re-) Finanzierungsinstrument an Attraktivität.

Zudem haben in der Vergangenheit starke Aktienmärkte den Primärmarkt von Wandelanleihen begünstigt. Im Unterschied zum ebenfalls starken Emissionsjahr 2021, in dem vor allem junge, unprofitable Unternehmen versuchten, von der Marktlage zu profitieren, ist das Emissionsvolumen heute von einem deutlichen höheren Anteil von Emittenten mit Investment Grade-Bonität geprägt. Dies eröffnet Investoren, die vom Aktienpotenzial profitieren möchten, ohne dabei die Stabilität des Bond-Floors aus den Augen zu verlieren, attraktive Anlagemöglichkeiten.

Emissionsvolumen und Anteil mit Investment Grade-Rating

Marc-Alexander Knieß

Portfolio Management Global Convertible Bonds

Stefan Schauer

Portfolio Management Global Convertible Bonds

Manuel Zell

CESGA, Portfolio Management Global Convertible Bonds

Extrem niedrige High Yield-Spreads mahnen zur Vorsicht

Der Markt für Unternehmensanleihen sendet aktuell Zeichen der Entspannung aus. Während vor zwei Jahren der Ausbruch des Ukraine-Krieges, steigende Inflationsraten und Zinsen die Märkte verunsicherten, sinken die Risikoaufschläge in diesem Segment seither stetig. Lediglich die Sorgen um kleinere US-Regionalbanken mit hohen Exposures im Bereich Gewerbeimmobilien sorgten vor einem Jahr für ein temporäres Ansteigen der Spreads im High Yield-Segment.

Die Wahrscheinlichkeit einer neuen Bankenkrise ist zwar deutlich gesunken, jedoch stellt sich die Frage, ob die Märkte die gegenwärtigen Risiken adäquat einpreisen: Die geopolitische Lage ist unverändert angespannt, die Inflation hartnäckiger als angenommen und der Immobilienbereich aufgrund struktureller Umbrüche in der Arbeitswelt weiterhin unter Druck. Dass die fundamentale Lage nicht derart positiv ist, zeigen auch die Ausfallraten im Markt für High Yield-Anleihen, welche seit ihrem Tief von 2022 sowohl in den USA als auch in Europa deutlich angestiegen sind. Ein weiteres Warnsignal für den High Yield-Markt stellt das Downgrading auf Junk-Niveau von Frankreichs zweitgrößtem Telekommunikationsanbieter Altice mit ausstehenden Schulden in Höhe von 50 Mrd. Euro dar.

Trotz dieser fundamentalen Lage notieren High Yield-Anleihen mit Risikoaufschlägen nahe den Niveaus von Ende 2021 (siehe Grafik) und damit deutlich unter ihrem langjährigen Durchschnitt der letzten 10 Jahre. Investoren in diesem Marktsegment sollten sich also die Frage stellen, ob sie für die eingegangenen Risiken angemessen entlohnt werden, oder ob es nicht Alternativen gibt, welche die Risiken angemessener reflektieren. Das aktuelle High Yield-Spreadniveau lässt sich beispielsweise im CLO-Bereich auch mit Tranchen aus dem Investment Grade-Segment erwirtschaften – bei entsprechend geringeren Verlustrisiken. Zwar sind auch in diesem Segment die Spreads seit ihrem Hoch vom Herbst 2022 deutlich gesunken, allerdings liegt die Spread-Differenz von mit BBB gerateten CLOs zu High Yield-Anleihen noch immer im hohen zweistelligen Bereich. Anleger im Fixed Income-Bereich sollten sich entsprechend für die bestehenden Risiken adäquat kompensieren lassen.

Risikoaufschlag EUR High Yield-Anleihen seit 2021

Dr. Klaus Ripper

Portfolio Management Fixed Income Credit

Norbert Adam

Portfolio Management Fixed Income Credit

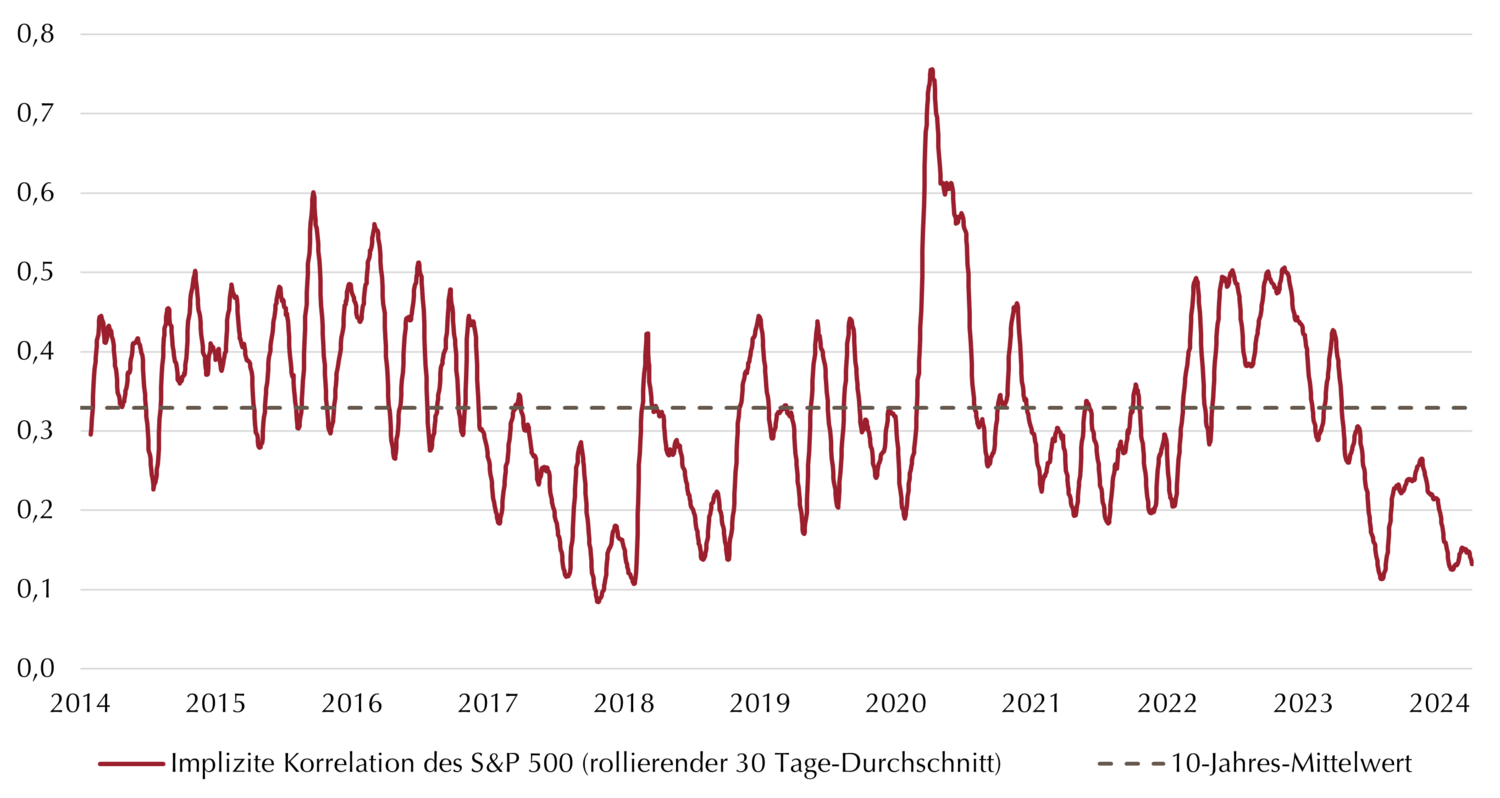

Geringe Korrelation am Aktienmarkt treibt Volatilität auf Tiefstände

Die gute Stimmung am Aktienmarkt hat im ersten Quartal zu einer stark gefallenen erwarteten Volatilität geführt. Dies ist zu einem Teil auf nachlassende Sorgen der Marktteilnehmer bezüglich Inflation, Zinsen und Geopolitik zurückzuführen. Ein weiterer Faktor, der dabei jedoch häufig übersehen wird, ist die Dispersion der Aktienmarktentwicklung.

Die aktuell steigenden Aktienmärkte werden von relativ wenigen Einzelaktien dominiert. Das gilt sowohl für die USA mit den allseits bekannten „Magnificient 7“ als auch für Europa. Während sich einige wenige Titel sehr stark entwickeln, verlaufen die Kurse vieler Unternehmen seitwärts oder sogar rückläufig. Wie wirkt sich dies nun auf die Volatilität aus?

An einem hypothetischen Beispiel von einem Index, der nur aus zwei Titeln besteht, lässt sich dies verdeutlichen: Steigen oder fallen beide Aktien parallel, bewegt sich der Index entsprechend stark nach oben bzw. unten. Ist die Korrelation der beiden enthaltenen Aktien jedoch gering oder negativ, dämpft dies selbst bei hoher Bewegung der einzelnen Aktien die Indexbewegung insgesamt. Vereinfacht gesagt, ergibt sich die Volatilität eines Index aus der Volatilität der einzelnen Aktien und der Korrelation der einzelnen Aktien zueinander.

Dies erklärt auch den Anstieg der Volatilität in Stressphasen: Solche Phasen sind meist von sehr hohen Korrelationen geprägt, da der Markt in seiner Breite abverkauft wird – ohne die übliche Differenzierung zwischen einzelnen Sektoren und Unternehmen.

Die aktuell niedrige erwartete Volatilität ist dagegen Ausdruck einer Differenzierung. Seit der Zinsgipfel erreicht schien, entwickelten sich die großen Tech-Werte sehr stark, während andere Unternehmen schwächere Kurse aufwiesen. Auf Tagesbasis waren diese Entwicklungen oft gegenläufig und dämpften die Schwankungen auf Gesamtmarktebene. Aktuell erwarten die Märkte eine sehr geringe Korrelation (siehe Grafik). Diese liegt seit einigen Monaten deutlich unter dem 10-Jahresdurchschnitt und ist ein wesentlicher Faktor für das aktuell niedrige Volatilitätsniveau. Die realisierte Volatilität war jedoch noch geringer als die erwartete Volatilität und die Volatilitätsrisikoprämie daher positiv.

Erwartete Korrelation im S&P 500

Erwartete 1-Monats-Korrelation der 50 größten Titel im S&P 500 (COR1M Index). Quelle: Bloomberg. Stand: 31.03.2024

Mark Ritter

CFA, CAIA, Portfolio Management Derivative Solutions

Alexander Raviol

Partner, CIO Derivative Solutions

Niedrige Volatilität steigert Attraktivität optionsbasierter Wertsicherungsstrategien

Nach den Turbulenzen und Krisen der letzten Jahre scheint seit Ende 2023 etwas Ruhe an den Kapitalmärkten eingekehrt zu sein. Zurecht mag man meinen – die geopolitischen Konflikte scheinen eingepreist, die Inflation ist auf dem Rückzug und Zinssenkungen scheinen nur eine Frage der Zeit.

Trotz dieser Anzeichen für eine Entspannung an den Märkten gibt es dennoch auch Risikofaktoren, die Investoren nicht aus den Augen verlieren sollten: Die Inflation sinkt zwar, allerdings mittlerweile deutlich langsamer, so dass die Marktteilnehmer ihre Zinssenkungserwartungen regelmäßig nach hinten verschieben müssen. Darüber hinaus geht die positive Börsenentwicklung mit einer hohen Performance-Konzentration auf einige wenige Tech-Titel in den USA einher und birgt somit die Gefahr von Kurskorrekturen bei diesen mittlerweile recht hoch bewerteten Unternehmen. Hinzu kommen Unwägbarkeiten durch die bevorstehende US-Präsidentschaftswahl. Es gibt also genügend Gründe, die aktuelle Ruhe mit einer gewissen Vorsicht zu betrachten.

Für risikobewusste Investoren, die dennoch an langfristigen Chancen des Aktienmarktes partizipieren möchten, sind daher Aktienwertsicherungsstrategien das Mittel der Wahl. In unserer letzten Ausgabe hatten wir den positiven Effekt des höheren Zinsniveaus auf diese Strategien thematisiert. Mit der aktuell niedrigen erwarteten Volatilität (siehe Grafik) gibt es nun einen weiteren Faktor, der sich positiv auswirkt:

Eine niedrige implizite Volatilität führt gemäß der bekannten Modelle zu niedrigen Optionspreisen. Optionsbasierte Wertsicherungsstrategien können somit die Optionen zu attraktiveren Preisen erwerben und bei gegebenem Risikokapital ein höheres Aktiendelta und höhere Partizipationschancen aufbauen – ohne auf Schutz vor Downside-Risiken verzichten zu müssen. Anleger, die die aktuell niedrige Volatilität kritisch sehen und sich defensiver positionieren möchten, finden daher in Wertsicherungsstrategien nicht nur einen passenden Schutz, sondern auch eine Anlage, die von den aktuellen Gegebenheiten profitiert.

Erwartete 12-Monats-Volatilität des S&P 500

Implizite 12-Monats-Volatilität des S&P 500 “at the money”. Quelle: Bloomberg. Stand: 31.03.2024

Stephan Steiger

CFA, CAIA, Portfolio Management Derivative Solutions

Alexander Raviol

Partner, CIO Derivative Solutions

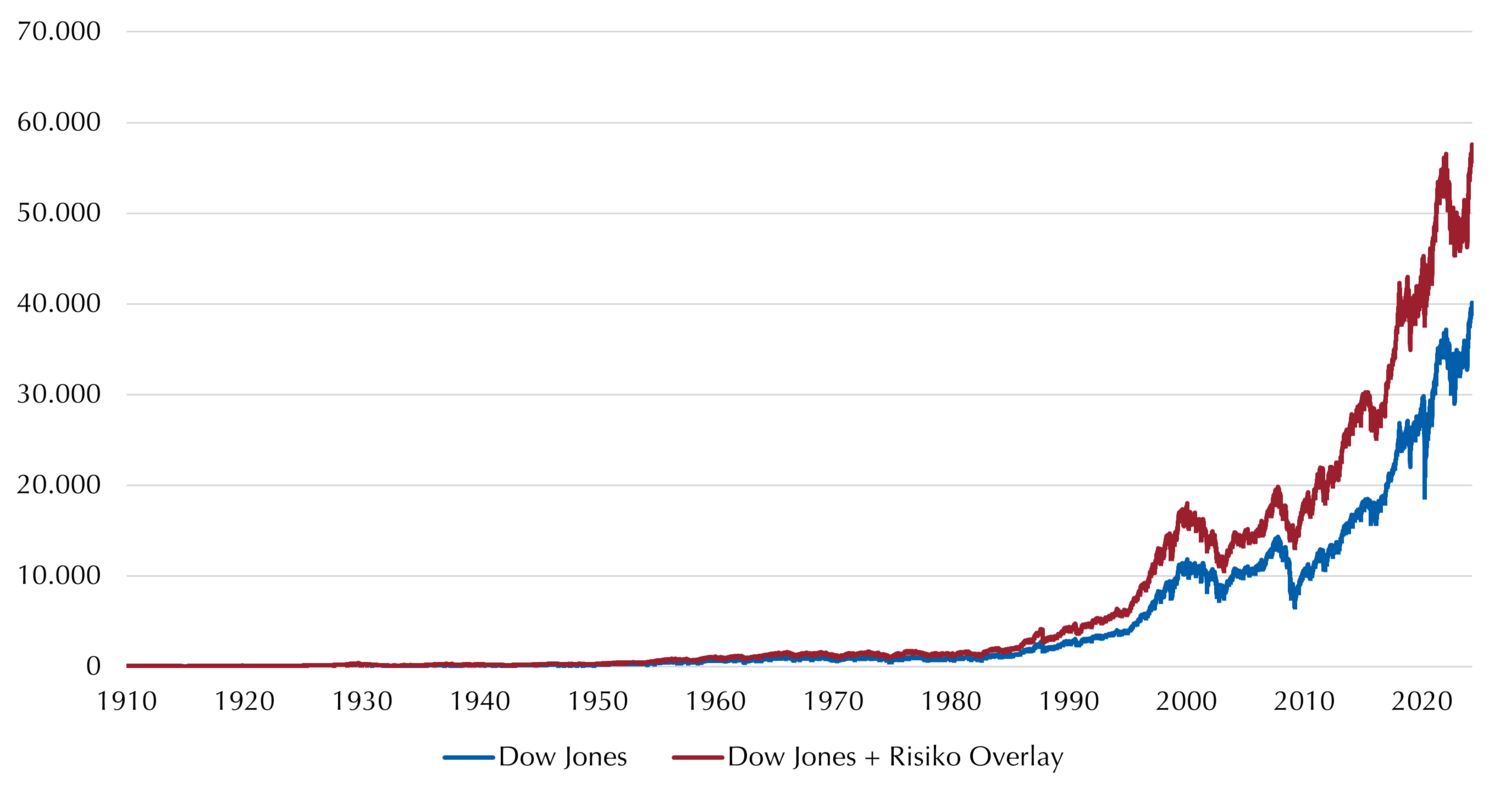

Es braucht kein Market-Timing bei Absicherungsstrategien

In Anbetracht eingangs erwähnter Ruhe, die derzeit an den Kapitalmärkten vorherrscht, dürfte bei vielen Anlegern das Thema Absicherung momentan eine untergeordnete Rolle spielen. Regelmäßig wird der langfristig positive Trend am Aktienmarkt jedoch von (teils massiven) Drawdowns unterbrochen, in denen sich Anleger eine rechtzeitige Absicherung gewünscht hätten. Was wäre, wenn Anleger sich die Frage des richtigen Zeitpunktes aber sparen und ihr Portfolio mit einem dauerhaften Risiko-Overlay versehen würden? Welche Auswirkungen wären damit für die Performance verbunden? Dazu möchten wir einen Blick zurück bis in das Jahr 1910 werfen. Wie hätte sich ein an den Dow Jones angelehntes Aktienportfolio mit und ohne Risiko-Overlay entwickelt?

Wie von einem Overlay zu erwarten, hätte es Investoren in jeder der großen Krisen schmerzhafte Drawdowns erspart bzw. abgefedert. Verluste in der Finanzkrise hätten beispielsweise um rund 30 Prozentpunkte reduziert werden können, was Anlegern nicht nur zwischenzeitlichen Stress erspart, sondern sie auch vor reflexartigen Verkäufen bewahrt hätte.

Doch nicht nur in Extrem-Situationen hätte sich ein Overlay für Investoren ausgezahlt, auch die Volatilität des Dow Jones hätte von 18% p.a. auf moderatere 14,7% reduziert werden können. Interessanterweise ist die Reduktion des Risikos nicht mit Einbußen bei der Performance verbunden (siehe Grafik). Stattdessen ließe sich im Schnitt eine jährliche Outperformance von ca. 30 Basispunkten erwirtschaften, was dank Zinseszinseffekt bei einem Zeitraum von über 100 Jahren eine entsprechende Wirkung auf den Portfolio-Endwert entfaltet.

Sicherlich sind es extreme Drawdowns, durch die ein Overlay seine Daseinsberechtigung erfährt, aber ebenso entscheidend ist die Performance in Seitwärts- und Bullen-Märkten. Diese bestimmen den weitaus größten Zeitraum an den Börsen. Ein lediglich auf Drawdowns fokussiertes Overlay verliert hier langfristig den Anschluss, da die Kosten in Normal-Phasen schlicht zu hoch ausfallen. Daher sind intelligente Lösungen gefragt, die durch den strategischen Einsatz von Call-Optionen auch in positiven Phasen am langfristigen Trend der Aktienmärkte partizipieren können.

Wertentwicklung seit 1910

Marvin Labod

Head of Quantitative Analysis

Alexander Raviol

Partner, CIO Derivative Solutions